亚联机械分红超净利润总和七成合同验收影响业绩毛利率下滑

国内人造板连续平压生产线装备市场主要由迪芬巴赫、上海板机、辛北尔康普和亚联机械四家公司占据,其中,上海板机为迪芬巴赫控股子公司。公开多个方面数据显示,截至2022年底,我国人造板行业中连续平压纤维板生产线和连续平压刨花板生产线条由迪芬巴赫(含上海板机)、辛北尔康普和亚联机械生产,占比为93.86%。

亚联机械即7月18日回复了深交所问询并更新了招股书的亚联机械股份有限公司,此次问询涉及了经营业绩稳定性,亲属持股与股份支付及合规经营等七大类问题。其拟在深交所主板上市,保荐人为平安证券。本次公开发行股票不超过2,181.00万股,占发行后总股本的比例不低于25.00%。拟使用募集资金4.007亿元,用于亚联机械人造板生产线设备综合制造基地项目和研发中心项目。

亚联机械家族企业,亲属多低比例持股,分红超净利润总和七成;2022年营收下滑,毛利率下滑;客户变动大,合同日期确认状态均不一;直接材料占比大,关联采购超千万元,主要供应商延迟发货;存货金额较大,持续增长,经营活动现金流量净额波动大;劳务外包用工大。

2005年7月,亚联有限设立,注册资本200万元。2017年11月2日,整体变更为股份有限公司。亚联机械股份有限公司,由敦化市亚联机械制造有限公司整体变更而来。

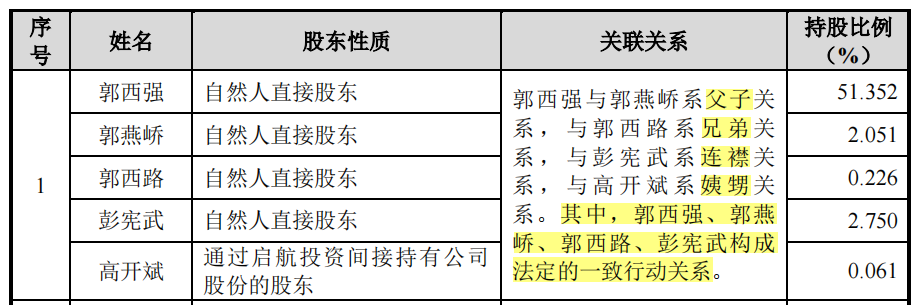

截至招股说明书签署日,郭西强直接持有公司3,350.00万股股份,持股票比例51.20%,同时通过启航投资间接持有公司0.152%股份,为公司的控制股权的人、实际控制人。除郭西强外,公司无其他持股超过5%以上的股东。公司现任董事、总经理助理郭燕峤持有公司1.99%股份。郭燕峤系郭西强之子,二人构成法定的一致行动关系。但郭西强、郭燕峤父子不构成对公司的共同控制,郭西强为公司唯一实际控制人。

截至2022年末,亚联机械资产总额为13.29亿元,归属于母公司股东权益为4.92亿元。2020年-2022年,母公司资产负债率分别为76.80%、72.85%和71.95%。公司称其先款后货的销售模式和较长的生产销售周期,合同负债在负债总金额中占比较高,导致了资产负债率维持在较高水准。与可比同行均值23.79%、33.90%和33.93%相比,公司合同负债影响大。

亚联机械生产线产品的出售的收益一方面来自对新客户的挖掘,另一方面来自老客户因产能扩大或落后产能淘汰替换进行复购。报告期内公司业绩存在波动,预计2023年1季度亏损约840万元,而去年同期盈利。极端情况下,有几率存在公司上市当年盈利较上一年度下滑50%以上或上市当年即亏损的风险。

公司预计2023年1-3月营业收入区间为1,026.28万元至2,026.28万元,同比下跌79.92%至89.83%;归属于母企业所有者的净利润区间为-1,216.62万元至-857.91万元,同比下跌163.53%至190.09%。公司2023年1-3月预计经营业绩同比下降较多,根本原因系该期间未实现生产线月营业收入和净利润有所恢复。

权衡财经iqhcj注意到,2020年,公司现金分红金额1.75亿元,是三年净利润之和的73.29%。

亚联机械是人造板生产装备整体解决方案的供应商与服务商,主营业务为人造板生产线和配套设备的研发、生产、销售和服务。此外,公司将核心技术和产品向其他新型材料板材制造领域拓展,产品已成功运用于岩纤板、热塑性蜂窝板、碳纤维板等新型材料板材的生产。

公司主要营业产品人造板生产线主要使用在于纤维板、刨花板、定向刨花板等产品的生产,属于人造板行业的上游领域,其行业发展状况在某些特定的程度上依赖于国家宏观经济环境和房地产行业宏观调控政策。2020年-2022年,公司营业收入分别为3.479亿元、5.222亿元和4.805亿元,2022年营收较2021年下滑7.99%;净利润分别为6763.89万元、8385.97万元和8736.60万元。

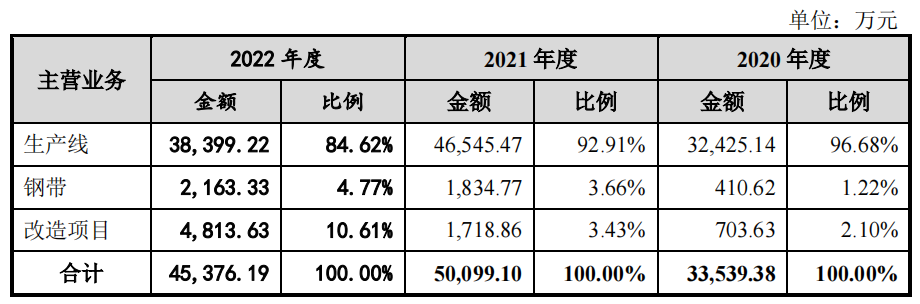

报告期内,公司的生产线出售的收益占主要经营业务收入的比例为96.68%、92.91%和84.62%,是公司最主要的收入来源。公司完成验收的生产线年度,随着国内外经济的复苏,公司销售活动得以正常开展,当年生产线年度,生产线产品营销售卖数量较上年减少3条,主要系原计划于2022年验收的部分生产线,因客户现场条件不足及其他因素影响,未能在当年完成验收。

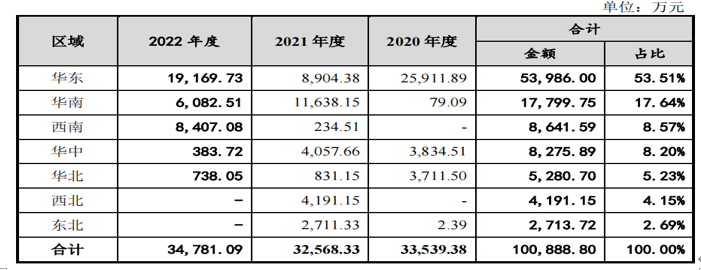

报告期内,亚联机械国内主要经营业务收入一半以上来自华东地区,其次以华南、西南和华中等地区为主,前述地区的主要经营业务收入合计为8.870亿元,占国内主要经营业务收入的比例为87.92%。

公司在人造板生产线领域的主要竞争对手为德国的迪芬巴赫(含上海板机)和辛北尔康普,拥有悠久的人造板生产线装备制造历史,在资金实力、技术经验、品牌影响力等方面具有较强的竞争优势,先后在中国设立分子公司或收购本土企业以提高在中国市场的服务和竞争能力。从公开渠道没有办法获得适用的可比财务数据。

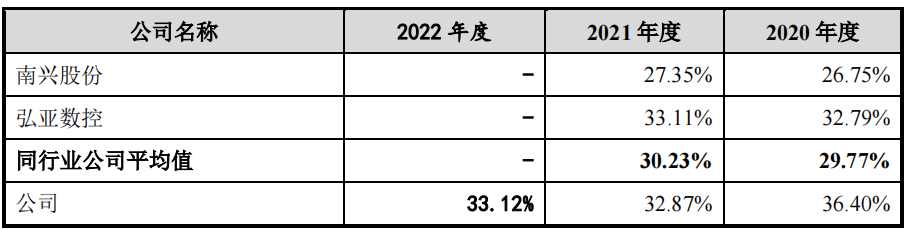

此外,该领域进入壁垒较高、国内具备一定规模的参与者较少,除公司外,国内目前尚无从事与公司相同或类似的业务的上市公司。虽然弘亚数控和南兴股份的基本的产品和企业存在差异,但在所处细分行业及上下游情况、工艺流程的相似程度、与公司具备拥有一定相似性,部分指标可考虑与公司做对比。

报告期内,公司综合毛利率分别是36.40%、32.87%和33.12%。其中,公司生产线年,亚联机械的研发费用分别为3239.51万元、3214.16万元和2487.59万元,占营收占比分别是9.31%、6.15%和5.18%,费用及占比持续下滑。2022年研发费用较上年度减少726.57万元,主要系物料消耗较上年减少650.08万元所致。

亚联机械生产线、钢带产品和改造服务的主要客户群体为大型人造板制造企业。公司生产线产品对于下游客户来说属于大型固定资产投资项目,具有较长的更新或替代周期。客户依据自己资本预算进行采购,短期内较少出现重复购买的情况,再次购买主要系客户存在产能扩大、设备更新换代等需求。为逐步提升公司的经营业绩及盈利水平,公司仍要一直挖掘下游新增市场需求。

报告期内,亚联机械向前五大客户销售的内容有生产线、钢带、生产线改造、钢带改造和材料,前五大客户销售额占当期营业收入的占比分别是75.73%、65.24%和66.33%。有必要注意一下的是,公司的前五大客户变动较大。

2014年,亚联机械将子公司菏泽亚联转让给宁丰集团实际控制人李连平、李连卫和李连州,宁丰集团为公司2020年第一大客户;2022年,公司实际控制人控制的蓝海蜂巢与宁丰集团合资成立宁丰新材,其向亚联机械订购的生产线年,佳诺威为公司的第三大客户,采销额为3,721.12万元,占比10.70%,之后未进入前五大客户行列。权衡财经iqhcj查阅佳诺威的招股书发现,佳诺威的核心技术人员之一之一及董事、副总经理姜志强曾任职亚联机械。佳诺威监事、品控中心经理吕亮2010年6月至2017年1月,任亚联机械股份有限公司项目部工艺员。

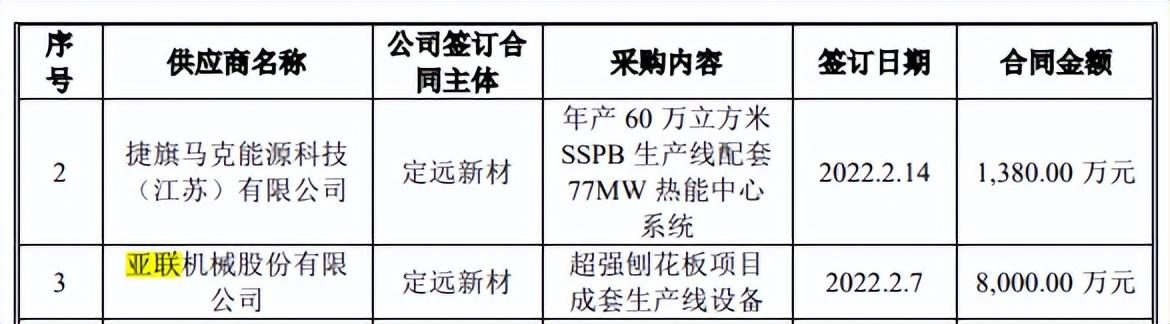

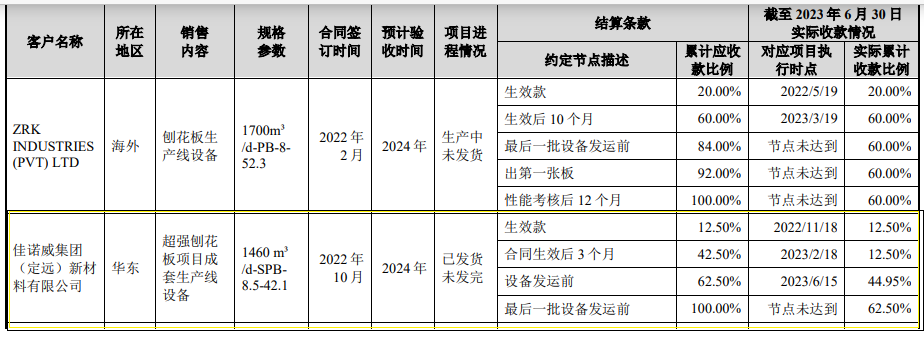

据佳诺威的招股书显示,其与亚联机械签署的正在履行的重大设备采购合同包括了2022年2月7日签订的超强刨花板项目成套生产线日,亚联机械及保荐人回复意见中披露的列为详细,两者签订的超强刨花板项目成套生产线月,结算条款和实际累计收款比例已达12.50%。如此重大的合同签订日期双方间隔了8月之久,或令人不解。

澳思柏恩系指江苏澳思柏恩装饰材料有限公司和日照市澳思柏恩装饰材料有限公司,均为千年舟新材科技集团股份有限公司下属全资子公司,因此合并列示。而千年舟于2021年12月即递交深交所主板IPO申请,2023年3月2日平移为注册制。2023年3月20日招股书显示与亚联机械重大合同为日产2万张复合板智能生产线日,状态仍为正在履行。

与之对应的是亚联机械招股书称公司2020年度及2022年度收入均同比下滑。菏泽万都、淮北宁丰、山东晟昌、澳思柏恩、韶关江霖等项目分别于2020年及2022年年底确认收入,且存在未按合同约定收款便提前发货或验收、未通过性能测试便确认验收、验收后未及时投产等情形。2022年亚联机械确认与澳思柏恩的销售额为3906.88万元,占比8.13%,为第五大客户。金额相差53.12万元,合同执行状态确认也不一致。

而验收日期对公司业绩影响颇大,问询函称以验收报告签署时间作为收入确认时点;部分项目在年底或年初验收,如山东新港项目在2022年1月3日进行性能测试,验收时点的选择对公司报告期内财务数据影响较大。

亚联机械主要原材料包括金属材料、电气件、传动件、配套设备和气动、液压、润滑件等,报告期内公司主要营业业务成本中直接材料占比均在85%左右,因此原材料价格的波动会对公司业绩产生较大影响。报告期内,公司向前五名供应商采购的金额占原材料采购总额的占比分别是22.67%、25.86%和24.45%。

2021年6月,公司通过全资子公司拜特科技增资入股山东佰仟成,增资后,拜特科技持有山东佰仟成40%的出资额。2022年10月,公司转让了所持山东佰仟成的出资额。2021年度及2022年度,公司向山东佰仟成主要采购人造板生产线万元,占当期经营成本的0.38%和7.61%;占当期原材料采购总额的0.50%和5.73%。

报告期内,宏达机械是公司配套设备的主要供应商之一,公司向宏达机械和山东佰仟成/润成机械采购情况对比来看,两者合同采购基本相似但交货不一。

如上表所示,2022年度,公司与山东佰仟成/润成机械和宏达机械签订的采购合同金额均较上年出现大幅度的增加,但公司向宏达机械采购金额却呈下降趋势。主要因为宏达机械部分采购合同的交货时间推迟,导致当年采购金额未同步增长。

受交货时间的影响,亚联机械主要涉及澳思柏恩、PFBPRIVATELIMITED和内蒙古积葭新材料科技有限公司金额达1,724.49万元合同未按约定发货。

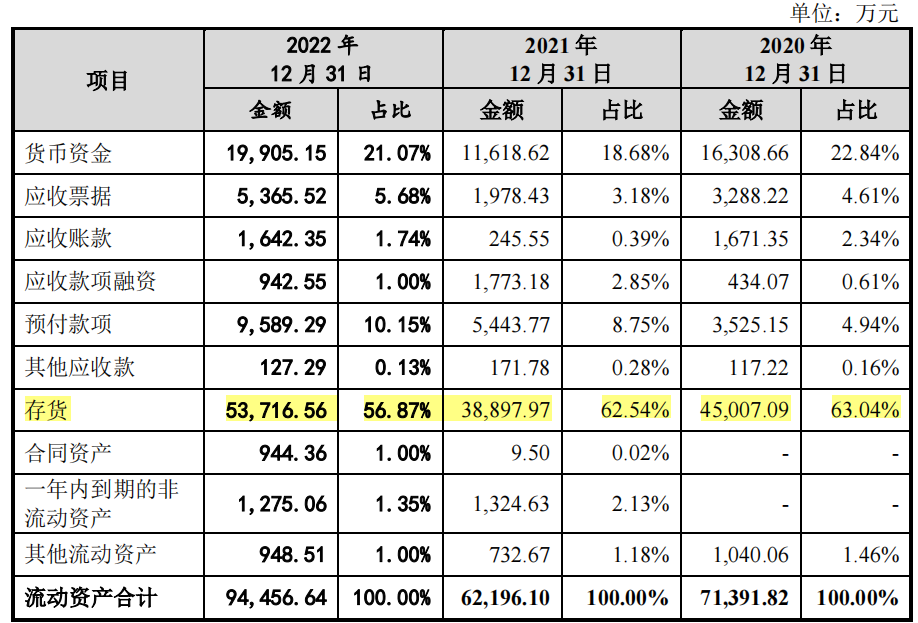

报告期各期末,公司存货账面价值分别为4.501亿元、3.89亿元和5.372亿元,占公司流动资产比重分别为63.04%、62.54%和56.87%,占当期营收的占比分别是129.38%、74.49%和118%。报告期内,公司存货占流动资产比重较高,主要系公司基本的产品生产线生产的基本工艺复杂、生产和销售周期长,且单位产品价值高所致。

公司在产品的余额分别为1.25亿元、1.061亿元和2.557亿元,占存货余额的比例为27.74%、27.14%和47.47%。2022年末,公司在产品期末余额较上年末增加1.496亿元,主要系本年公司排产的生产线项目较多,导致年末在产品余额较上年末大幅度的增加。截至2022年末,公司在产生产线条。报告期内,公司存货周转率分别是0.51、0.83和0.69,处于相比来说较低水平。

报告期内,公司经营活动现金流量净额分别是1.916亿元、-2,774.49万元和1.299亿元,经营活动产生的现金流基本呈先降后增趋势。2021年度,公司经营活动产生的现金流量净额较上年度减少2.193亿元,主要系本期收回票据、保函及信用证保证金较上年度减少7,892.02万元;用于开具信用证及保函支付的保证金较上年度增加6,875.51万元;同时,2021年公司依据生产订单需要,购买商品、接受劳务支付的现金较上年度增加2,984.11万元。

问询函也涉及了公司的劳务外包问题,报告期内生产运营人员支出逐期下降,2021年劳务外包金额迅速增加,公司是不是存在通过劳务外包人为压低人力成本的情形。报告期内,公司劳务外包金额和生产运营人员支出金额分别为221.52万元、402.03万元和487.99万元;报告期内,公司生产运营人员加权平均人数分别为163人、162人和180人;公司劳务外包人员加权平均人数分别为23人、46人和50人。

假设将润宏机械的劳务外包人员转为正式员工,模拟测算其报告期内的薪酬水平,对公司总利润的影响金额分别为-29.40万元、-141.84万元和-77.89万元。截至2022年末,公司劳务外包人员数量为39人。截至2023年6月末,公司已将其中的22名劳务外包人员转变为正式员工,公司劳务外包人员数量明显减少。