亚联机械注册阶段待考:疑不符合主板定位诸多财务信息异常

“只有在潮水退去时,你才会知道谁一直在裸泳”。这一句来自当代著名投资人沃伦·巴菲特(WarrenE.Buffett)的名言。

这句话用来解释长期资金市场就是:最受欢迎的公司莫过于能够较好抵御经济周期、行业周期的常青树公司,当“潮水”退去的时候,那些最优秀的公司会存活下来,而那些较差的公司将会被时代所淘汰。

比如房地产产业链,当“潮水”退去的时候,又有哪些公司能够称之为“优秀”呢?

本文要讨论的亚联机械股份有限公司(以下简称“亚联机械”或“发行人”),虽然是制造业,但属于房地产产业链最上游的其中一个环节,公司主要营业业务为人造板生产线和配套设备的生产、销售和服务,主要为客户提供生产纤维板、刨花板等人造板及其它新型材料板材提供装备和技术支持。

亚联机械拟在深交所主板募集资金4.01亿元,其中3.4亿元用于人造板生产线设备综合制造基地项目,0.61亿元用于研发中心建设。本次发行保荐人为平安证券,审计机构为中兴华会计师事务所。交易所上市委已于2023年9月21日审议通过了亚联机械的上市申请,目前发行人IPO进程已到注册阶段。

然而,亚联机械的产品最终主要服务于家具制造领域,大部分需求均由家具制造领域消化,家具的销售又严重依赖于房地产销售,房地产经过数十年的迅猛发展近年来已进入下行周期。在后房地产时代,亚联机械又该怎么样发展呢?

深市主板自成立以来,坚持服务实体经济的根本宗旨,支持上市公司利用长期资金市场做优做强,涌现出一批影响力大、创新力优、竞争力强的蓝筹企业和细分行业冠军。在2023年2月1日全方面实行注册制的情况下,深市主板定位进一步突出大盘蓝筹市场特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业上市。

除了各年度波动幅度较大以外,发行人各季度营收也呈现出极不稳定的状态(会在后文中讨论)。

究其根本原因,发行人的基本的产品“人造板生产线”交货周期长,单条生产线售价昂贵,报告期销量均在10条以内,而10条以内的销量,发行人根本没办法平衡单个项目对整体业绩的影响。换言之,即便少数项目出现延迟或其它问题,其整体业绩就会有大的波动,这首先不满足深主板关于经营业绩稳定性的要求。

除了业绩稳定性,发行人的业绩规模也与主板“规模较大、大盘蓝筹”的特点背道而驰。

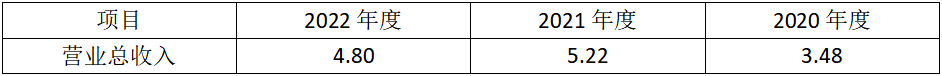

根据同花顺IFinD提供的数据,2022年度深主板A股平均营收108.28亿元,发行人同期营收4.80亿元仅相当于深主板A股平均值的4.43%。

同样的,2022年度深主板A股平均资产总额为277.81亿元,发行人同期资产总额13.29亿元,也仅相当于深主板A股平均资产总额的4.78%。

因此,无论是从营收规模还是从资产总额上看,发行人的业务规模相对于深交所主板A股平均值都较低,很难与规模较大和大盘蓝筹挂勾。

发行人经营稳定性不足,规模较小等特点明显与深主板的要求毫不相关,但鉴于这两个条件只是指导性意见、并无明确的标准,因此发行人如若在成长性方面表现优秀,可在短期内弥补上述缺陷时,或许能为其IPO加分。

家具制造、地板和木门(室内装饰)以及建筑是人造板最主要的应用领域。因此,人造板需求与房地产市场的发展具有一定的相关性,新房市场和存量房更新市场均带来人造板需求。

自2018年开始,我国商品房销售面积的增速开始步入下降通道。根据国家统计局数据,近几年我国商品销售面积如下表所示:

由表可见,2019年商品房销售面积的增速已经接近于0;2020年政府为稳定房地产市场出台了“三道红线”政策并严格执行,房地产价格开始回归理性;2022年商品房销售面积下降24.30%,地产泡沫风险快速释放,各大城市房地产价格均有不小幅度的下降。

另据中指院发布的《中国300城市土地市场交易情报(2022年12月)》的报告数据显示,2022年1-12月,全国300城共推出住宅用地规划建筑面积76,632.38万㎡,同比下降36.29%;成交规划建筑面积62,002.26万㎡,同比下降31.09%。

住宅用地成交规划建筑面积的一下子就下降,意味着经过几年时间的地产开发以后,从供给端来看,新房的供给量将大幅度减少。按照地产开发周期约2-5年计算,供给的减少,将在两年左右时间里开始大幅影响发行人产品的终端应用领域。这也代表着,当前地产的寒冬对发行人的影响还远未到来。

在此背景下,房地产行业作为发行人最重要的下游应用行业,房地产行业的下行将直接影响到发行人的业绩。

虽然地板等人造板产品主要在地产建设的后期进入、地产行业的下行传导到发行人需要一定的时间,但影响终归会到来。比如,发行人2022年的营业收入同比下降了8%,业绩增长已颓势初显。

另一个需要仔细考虑的问题是,在现有人造板产能已经能满足终端应用需求的情况下,房地产销售面积的降低,家具制造、地板和木门(室内装饰)以及建筑等行业的需求降低,除了新的生产线需求大幅度降低,原有老的生产线或许也有部分将不得已关闭并不再改造升级。因此,房地产销售面积的下降,影响的并非只是发行人新生产线的业绩,也将影响发行人改造项目的业绩。

总体而言,发行人在经营规模较小、业绩稳定性较差、未来成长性又不容乐观的情况下,选择主板上市的定位或许本身就是个错误。

二、诸多财务信息异常,多个供应商疑似“空壳”公司,巨额合同负债存在重大异常

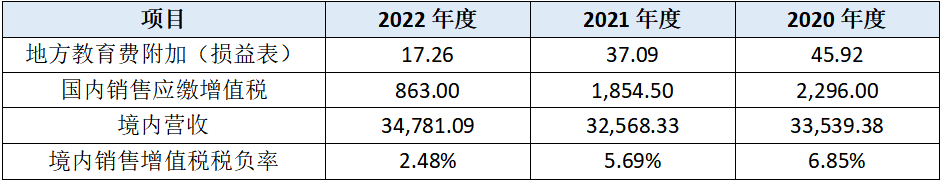

通常而言,一个毛利率相对来说比较稳定的产品或行业,在增值税政策无显著变化的情况下,其整体增值税税负率是趋于稳定的。

发行人在报告期存在部分境外销售,截止到报告期末,发行人股权结构中并不存在海外生产基地,也就是说其出口境外的产品均来自于国内生产。

境外销售的增值税适用“免、抵、退”税办法。由于免抵税额的存在,所以发行人招股书披露的应缴增值税并不能完全反应其国内销售的增值税税负情况。

根据当前教育费附加的相关规定,“免、抵、退”税额当中的免抵税额部分需要作为计算教育费附加的计税依据,并且教育费附加率全国通用,不存在费率不一致的情形。因此,通过发行人的教育费附加金额可反向计算出发行人境内营收的增值税税负率,结果如下表所示:

由上表可见,发行人的境内销售增值税税负率在报告期大幅度地下跌,降幅达到了63.75%,若没有合理的原因,那就可能是发行人虚增营收的直接表现了。

接下来我们将全方面分析可能会引起发行人增值税负一下子就下降的原因,并寻找是否有合理的原因。

第一,毛利率的下降,意味着在同等销售额下,采购额可能在某些特定的程度上增加,最后导致增值税销项税额与进项税额的差值降低,因此导致增值税税负率降低。

发行人报告期毛利率分别是36.40%、32.87%和33.12%,的确存在某些特定的程度的下降,但在2021年下降后,2022年又小幅上涨。所以,即便毛利率下降会导致增值税税负率的下降,将其在2021年的增值税负率小幅下降若视为合理的线年继续一下子就下降的增值税税负率。

据招股书披露,发行人2021年与2022年固定资产原值、在建工程和非货币性资产原值分别增加4,045.66万元和4,357.69万元,即2021年与2022年来源于非经营性采购的进项整体水平保持稳定。

这从发行人现金流量表中购建固定资产、非货币性资产和其他长期资产支付的现金项目也有反映,其报告期资本支出金额分别为3,018.61万元、3,036.00万元和4,373.84万元。虽然2022年资本支出金额比2021年多出1,337.84万元,但即便按照最高增值税率13%计算,其2022年增值税进项也仅比2021年多173.92万元,完全不足以将其境内销售的增值税税负率腰斩。

以上分析了增值税一下子就下降的两种可能原因,但这两种可能原因均不能解释发行人的增值税税负率会下降幅度如此之大,若无第三种合理的理由,那么发行人就有极大概率是在报告期虚增营收。

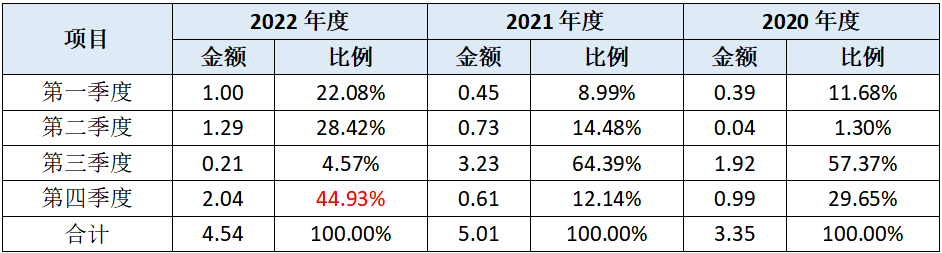

发行人主要经营业务收入的大多数来自为生产线产品的销售,相关这类的产品收入确认时点主要根据产品验收时间,各季度主要经营业务收入波动与生产线产品的验收情况直接相关,所以其主要经营业务收入并无明显的季节性特征。

若只看这张表,发行人营收的季节性分布并无太大的疑点,毕竟上表中反映的各年度营收占比最高的季度并无明显规律,与其业务的特征也比较吻合。

然而,无显著季节性特征的企业,第四季度营收占比最高,若无合理的理由,则就有虚增业绩的嫌疑。毕竟从财务角度看,第四季度也是调整收入的最后时机。

从上表可见,发行人2022年第四季度营收占比大幅高于其他季度,同时还显著异于2020年、2021年,考虑到其2022年增值税税负率的一下子就下降,这种异常需要予以特别关注。

在发行人分区域的营收中,其2020年来自于境外的营收为0,但在2021年,来自境外营收猛地增加至1.75亿元,2022年则为1.06亿元,占其同期总营收的比重分别为34.99%和23.35%。

然而,对于如此重要的信息,发行人在招股书中仅一句“在海外销售方面,公司成功实现了对克诺斯邦集团的生产销售”,未在提及其它关于此交易的任何信息,估值之家也未在招股书或者回复中查阅到关于其2021至2022年度境外营收的相关信息。发行人对报告期来自境外营收的相关描述或解释可谓是惜字如金。

海外业绩实现“零”的突破,作为新的业绩增长点,通常情况下几乎所有的公众公司都会大书特书,以增加投资的人对其业绩成长的预期。但发行人却反其道而行之,惜字如金到底是因为其对境外业绩的云淡风轻还是因某些信息无法自圆其说?

据发行人招股书披露,其报告期净利率分别为19.44%、16.06%和18.18%,整体表现不俗。在深证主板A股2022年度净利率为正的1,140家企业中,其2022年度净利率18.18%排名第185名。而其中95家机械设备制造业中,其净利率排名为第17名。所以仅从表显的净利率看来,发行人的盈利能力表现似乎还是值得肯定的。

但事出反常必有妖,发行人在别的方面存在的诸多异常信息,令人不禁怀疑其强大盈利能力的真实性。

在发行人产品序列中,一个不太起眼的钢带产品,报告期平均占其营收的比重分别为1.22%、3.66%和4.77%,占比慢慢的升高。但更加令人不解的是,发行人报告期钢带产品的毛利率分别是57.30%、49.20%和51.78%。如此毛利率水平,已经超越了全球知名科技公司苹果2023年第4财季毛利率45.20%。但发行人无论从何种资产总额、研发支出金额,业绩规模等,与苹果公司均不可并驾齐驱。

此外,我们在公开信息搜索中并未搜索到发行人不锈钢精密传动钢带的生产的基本工艺复杂的描述,其是否有强大的技术壁垒不得而知。

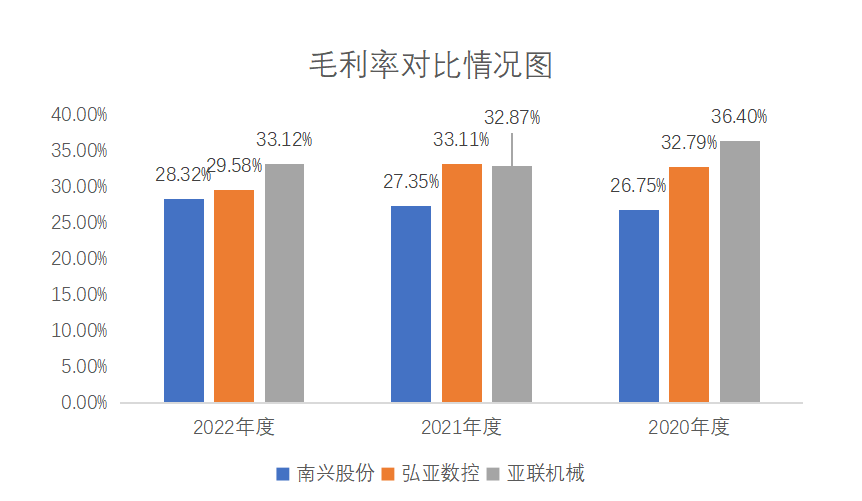

除了其上述单品毛利率远超全球知名公司之外,发行人的综合毛利率水平与上市公司同行对比,也遥遥领先。依据招股书披露,其与两家同行业上市公司的毛利率对比如下图所示:

从上图可见,亚联机械的报告期的毛利率除在2021年略低于弘亚数控以外,其它期间均处于显著领先的地位。

这种明显高于同行业能够比上市公司的毛利率,是发行人过于优秀导致的?还是人为操纵导致的?发行人多个疑似“空壳”的异常供应商信息,为咱们提供了回答这样的一个问题的线索。

估值之家整理了发行人前五大客户中的“无参保人员”的疑似空壳公司如下表所示:

亚联机械存在巨额的合同负债,2020期末、2021年期末、2022年期末,合同负债金额分别为5.76亿元、4.66亿元、6.61亿元。

对此,招股书解释称“公司采用先款后货的销售模式,因此形成了较大规模的合同负债”。

这种解释看似有一定的合理性,毕竟发行人的基本的产品人造板生产线属于高货值产品,下游客户先款后货也貌似合理。但如果与能够比上市公司南兴股份、弘亚数控对比的话,就不难发现发行人这种巨额的合同负债特征存在重大异常。

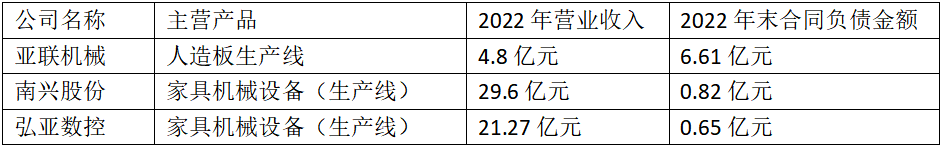

估值之家整理了发行人、南兴股份、弘亚数控三家公司2022年的营业收入及2022年末的合同负债数据,如下表所列:

由上表可见,亚联机械2022年的营业收入远低于南兴股份和弘亚数控,但2022年期末的合同负债金额却远高于这两家上市公司!

根据有关信息披露显示,南兴股份和弘亚数控的基本的产品——家具机械设备(生产线)的应用领域也包括人造板,可以说产品性质与亚联机械非常接近,这两家上市公司的合同负债也属于销售预收款性质,而且这两家上市公司2020年末、2021年末的合同负债金额亦未超过1亿元。

亚联机械为何如此与众不同?难道是对下游客户的强势地位远超过这两家同行业上市公司?种种谜团,有待于注册阶段监管部门进一步问询解惑。